- 新NISAってやった方がいいの?

- NISAはどこで開設すればいいかわからない!

- NISAの使い方も知りたい!

こんな悩みをお持ちではありませんか?そんな悩みを解決します!

結論からいうと、NISAの開設は大手ネット証券がおすすめです。大手ネット証券の中でも、実際に5社を様々な観点から徹底比較してみましたので参考にしてみてください。

この記事を読んでいただければ、NISAの開設するにあたって自分に合った証券会社を見つけることができ、資産運用の一歩が踏み出せるようになると思います。

記事前半では、NISAのメリットなどについて解説し、後半は証券会社を徹底比較した情報も紹介していきますので、最後まで読んでみてくださいね。

- 証券会社勤務15年

- AFP(アフィリエイテッドファイナンシャルプランナー)資格保有

- 個人投資家中心に資産運用のアドバイスをしてきました!

このページにはPRリンクが含まれています。

そもそもNISAって何?

NISAとは、NISA口座内で新たに買い付けした株式や投資信託から得られる「配当金・分配金・売却益」に対する税金がかからない制度です。

通常、税金のかかる特定口座・一般口座で買い付けした場合は運用益に対して20.315%の税金がかかります。

例えば、100万円で買い付けしたものが200万円に上昇して売却した場合、利益の100万円に対して20万円ほどの税金がかかることになります。NISAの場合はこの税金がかからないで済むので、メリットが大きいです。

そのため、株式や投資信託で資産形成を考えているのであれば、積極的にNISAは利用しましょう!

新NISAになって何が変わった?

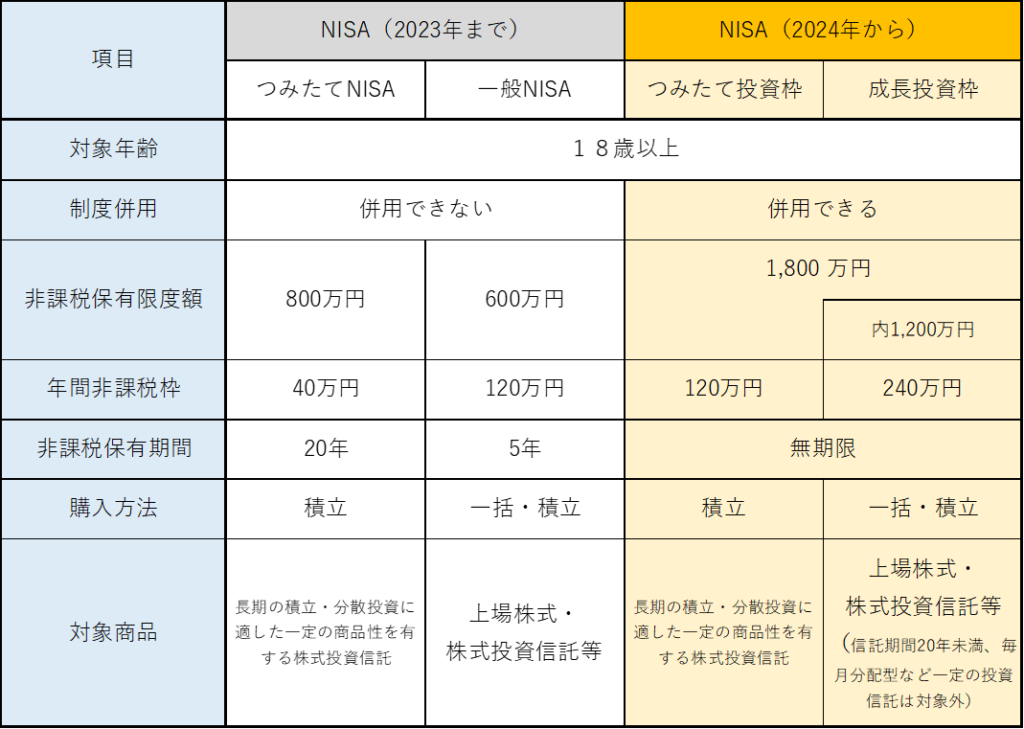

2023年までの旧NISAと2024年からの新NISAの違いを以下の表にまとめましたので、確認しておきましょう。

新NISAのメリット

新NISAになって、長期的な視点で資産形成がしやすくなりました。特にメリットが大きいのは以下の3点です。

成長投資枠とつみたて投資枠が併用できる

成長投資枠とつみたて投資枠が併用できるようになったことによるメリットは、ライフプランに合わせてNISAの活用の幅が広がったことです。

旧NISAでは一般NISAとつみたてNISAどちらかしか選択できなかったため、一般NISAを選択した場合は、つみたてNISAは利用できませんでした。

新NISAではつみたて投資枠で手堅く投資信託をつみたてをしながら、成長投資枠で配当利回りの高い株式であったり、成長性のある投資信託などにも投資できるようになりました。

投資を始めたばかりの方はつみたて投資枠で積立をしつつ、慣れてきたら成長投資枠で気になる株式や投資信託を買い付けるのも良いでしょう。

年間投資枠が最大360万円、トータルのNISA枠が1,800万円まで拡大

年間投資枠、トータルのNISA枠が広がったことにより、資産を分散しながら投資がしやすくなりました。

資産を分散しながら運用することにより、リスクを抑えながら運用することができます。

例えば、成長投資枠240万円の中で、120万円は米国株の投資信託、もう120万円は日本株の投資信託に投資するなどまとまった資金で分散できるようになりました。

拡大したNISA枠を最大限活用して、資産を分散しながら資産運用することをこころがけると良いでしょう。

非課税保有期間が無期限化

非課税保有期間の期限がなくなったことによって、生涯にわたって安定的な資産形成がしやすくなりました。

資産運用の鉄則は長期分散投資です。無期限になって長期に保有できるようになったことは大きなメリットです。

私もたくさんのお客様の運用の仕方を見てきましたが、結局大きく利益を上げているのは、短期的に売買する人より、1回投資したら長い期間ほったらかしにしている人が多いです。

よって、NISAを活用して長期に保有できるようになったことで、利益を出しやすくなったと言えるでしょう。

NISA口座を開設する証券会社を選ぶときのポイント

NISA口座は1つの金融機関でしか開設できません。これから投資を始めようとする方はどの証券会社にすればいいか迷うかもしれせんので、以下の5点を基準に選んでみると良いでしょう。

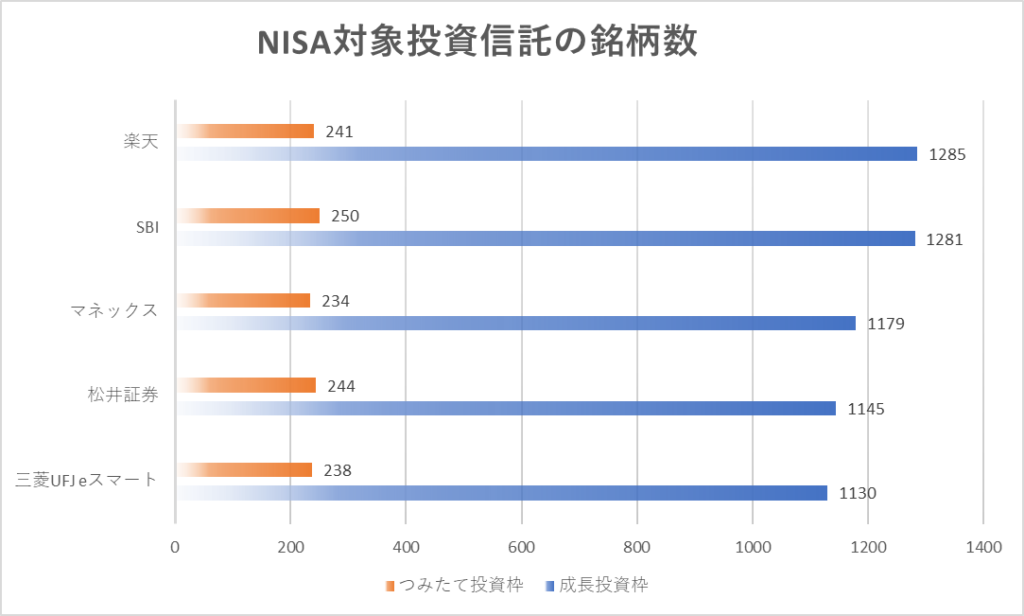

投資信託のラインナップ

NISAを利用する場合、まずは投資信託を利用することがおすすめですので、投資信託のラインナップが多いことは重要です。

銘柄数が多ければ、自分の目当ての投資信託を選びやすく、後々投資した銘柄が見つかったときに、その銘柄がある可能性も高いからです。

実際に、投資信託は証券会社ごとにラインナップを決めているので、A社にあって、B社にはないということもあります。

したがって、証券会社を選ぶときは投資信託の取扱数が多いところを選びましょう。

取引手数料

コストを抑えて運用することも大切ですので、取引手数料が低いかどうかも重要なポイントです。

例えば、大手対面証券(野村証券、大和証券、SMBC日興証券など)では株式売買手数料や投資信託の買付手数料が基本的にはかかります。

大手ネット証券では、株式や投資信託の手数料は基本的に無料になっているので、コストを考えると大手ネット証券が有力な選択肢になります。

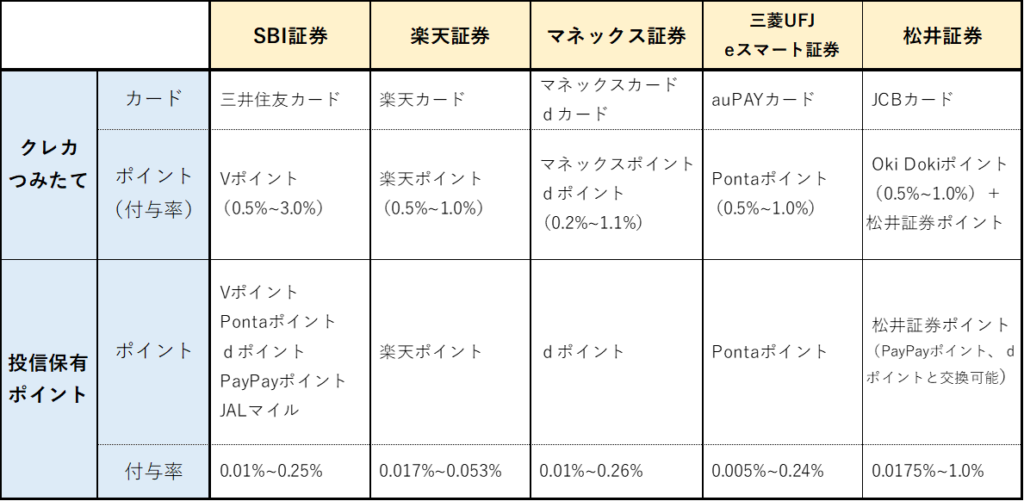

クレカ積立とポイント還元

証券会社ごとに扱っているクレジットカード、ポイントが異なるので、普段か利用しているものがあれば、選ぶ基準の1つになります。

クレカ積立とは、積立の支払いをクレジットカードを通じて支払う仕組みのことです。

積立は証券会社や銀行の口座から引き落とす方法もありますが、クレカ積立はクレジットカードを通じて積立をすることでポイントがたまるのでお得感があります。

また、投資信託を保有するだけでポイントがたまるサービスもあるので、どのポイントに対応してるかなども確認しておく良いでしょう。

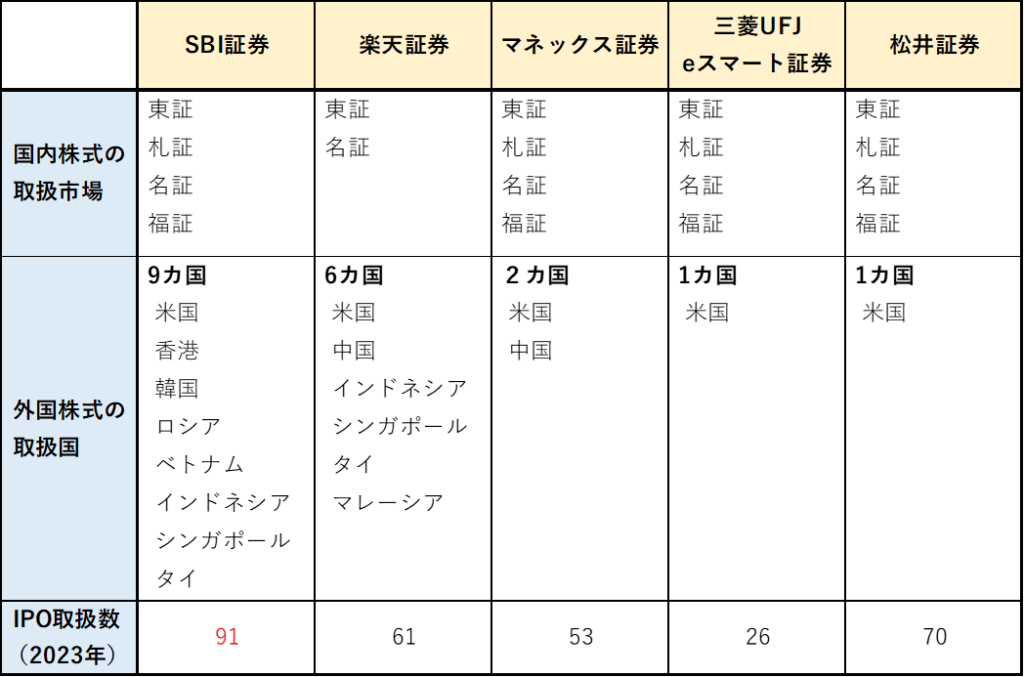

外国株式の取扱国数

外国株式の取扱国は証券会社によって差があるので、個別の外国株式に関心のある方は確認しておきましょう。

米国株は取り扱いしている証券会社は多いですが、上海、香港などのアジア市場は取り扱ってない証券も多いですよ。

サービス・サポートの充実度

ネット証券は基本的には窓口対応はしてないので、自分が困ったときにどのようなサポートがあるかは確認しておくことは大事です。

例えば、不明な点があったときは問い合わせはどのようにすればいいのかなどは把握しておくと良いでしょう。

サポートが充実していれば、何かあったときに問題を解決しやすくなると思いますので、重要なポイントです。

NISA口座を開設するネット証券を徹底比較!

投信ラインナップ

つみたて投資枠では大きな差はありませんが、成長投資枠では楽天証券、SBI証券が一歩抜けています。

クレカ積立とポイント還元

各社取り扱っているクレジットカード、ポイントは異なりますので、普段を自分が使っているポイントやカードを基準に選ぶのもいいでしょう。

株式の取扱い

外国株式の取扱国、IPOの実績はSBI証券が豊富です。米国株式はどの証券会社も取り扱っていますが、米国株式以外のアジア株式に関心のある方は確認しておきましょう。

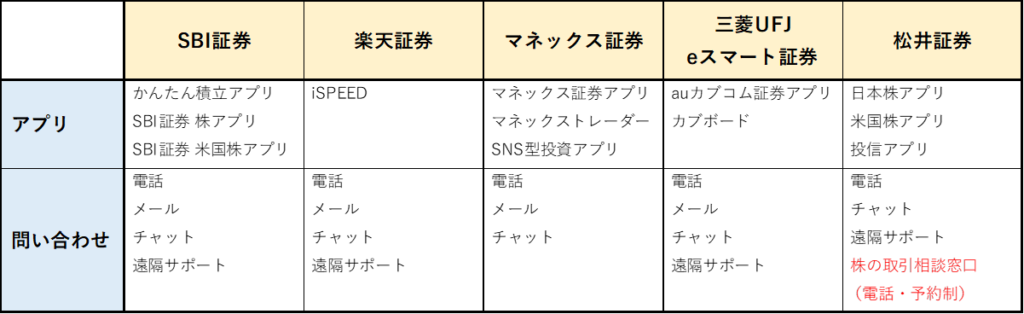

サポートの充実度

お客様サポートで充実しているのは、松井証券。「株の取引相談窓口」があり、専門の相談員がお客様の意思決定をサポートするというサービスがあります。

証券会社ごとのおすすめポイント

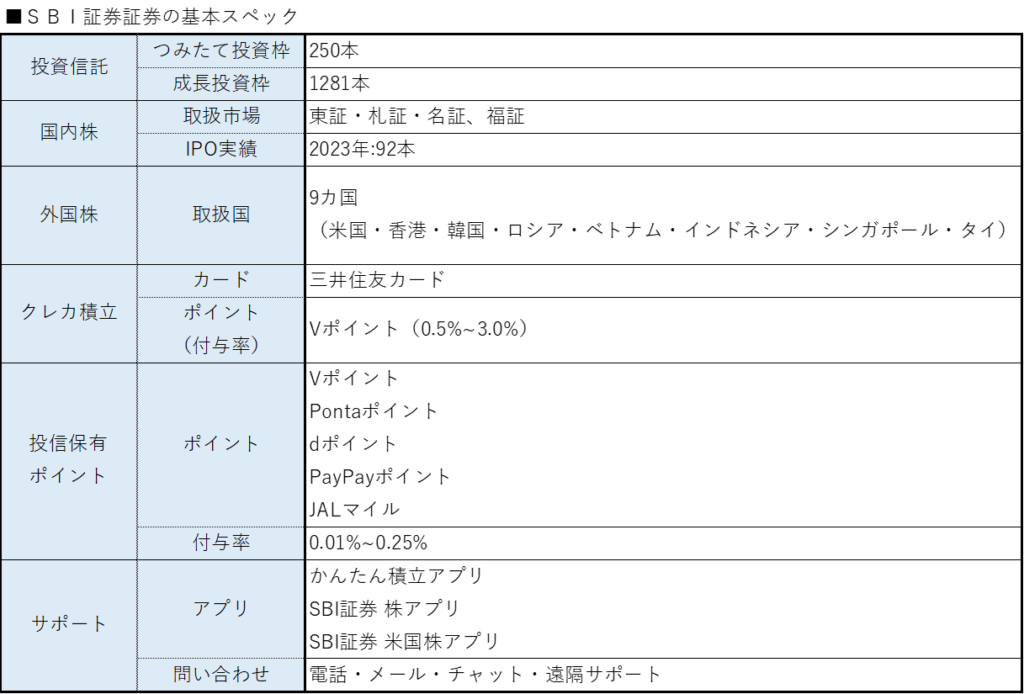

SBI証券

ポイント

- 投資信託、外国株の取扱が豊富

- IPO(新規公開株)の取扱実績が高い

- 投信保有ポイントの対象が多い

SBI証券は、新NISA対象商品が充実していることがメリットです。

投資信託は、つみたて投資枠対象商品が250本、成長投資枠対象商品が1,148本もあり、人気商品はほぼ網羅しています。また、外国株式の取扱国数も9カ国と主要ネット証券の中では最も多くなっています。

IPOの取扱も2023年は92本と業界最多水準となっており、ここ3年間は年間の全IPOの9割以上を取り扱っています。

ポイントプログラムやクレカ積立のサービスも充実しています。5種類のポイントに対応しており、投資信託の保有やクレカ積立によりポイントがたまるほか、投資信託や国内株式の購入にポイントも使うことができます。

投資信託、外国株、IPOが充実しているSBIに関心がある方は以下のボタンから口座開設してみましょう!

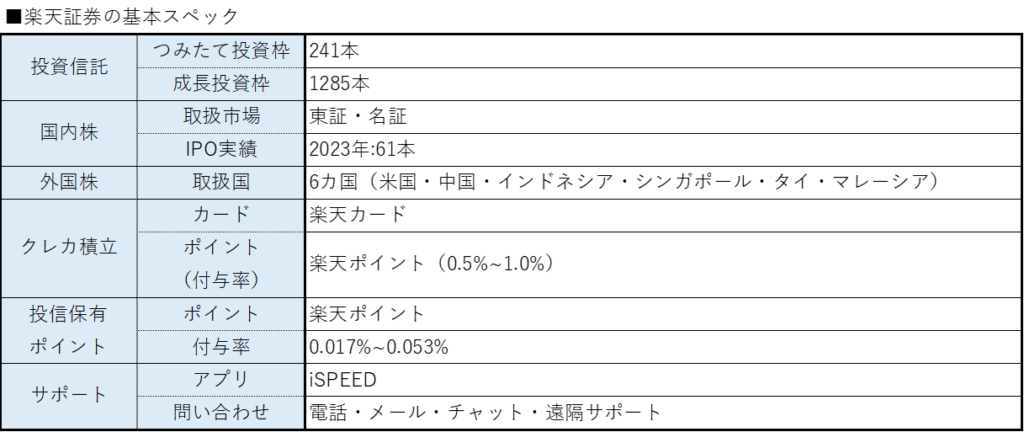

楽天証券

ポイント

- 投資信託の取扱が豊富

- 楽天ポイントで投資できる

- 「楽天・プラスシリーズ」の投資信託の信託報酬が低い

SBI証券と並び、楽天証券もNISA対象の投資信託が豊富にあり、自分の目当ての投資信託がなくて困ることはないでしょう。

残高に応じて毎月ポイントがたまる「投信残高ポイントプログラム」対象ファンドの「楽天・プラスシリーズ」の信託報酬が低いのもメリットです。運用管理費用が低いと言われている「eMAXIS Slimシリーズ」を下回る信託報酬になっています。

| オールカントリー | S&P500 | 先進国株式 | 日経225 | |

| 楽天・プラス | 0.0561% | 0.077% | 0.088% | 0.132% |

| eMAXIS Slim | 0.05775% | 0.0932% | 0.09889% | 0.143% |

また、楽天グループのサービスの利用者は、たまった楽天ポイントで投資信託や日本株、米国株にポイント投資ができるので、楽天ユーザーには特におすすめです。関心のある方は以下のボタンから口座開設してみましょう!

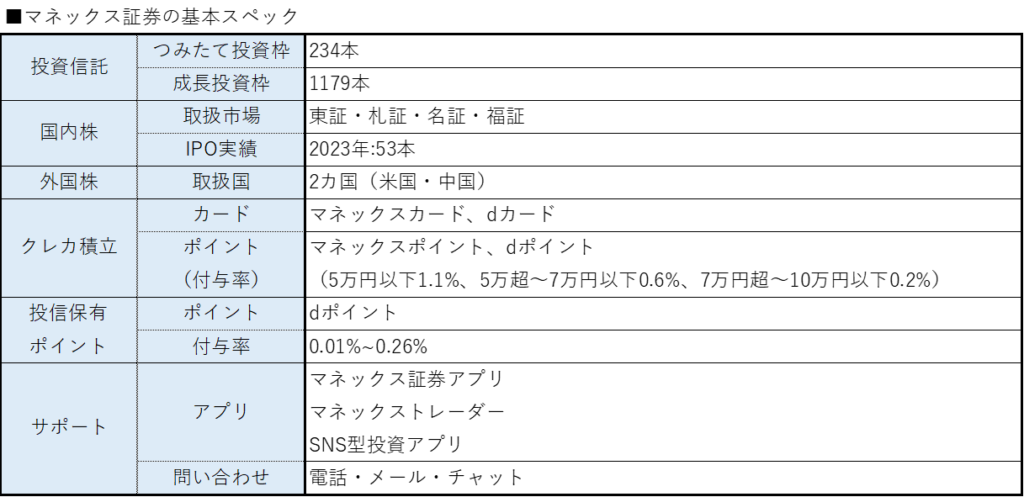

マネックス証券

ポイント

- クレカ積立のポイント還元率が高い

- ポイント投資ができる

- 中国株の売買手数料が実質無料

マネックス証券は、年会費無料のクレジットカードでのクレカ積立において、ポイント還元率が月5万円まで業界最高水準の1.1%となっています。また、2024年10月より投信保有ポイントも一部の銘柄では0.26%の付与率に引き上げになっています。

ためたポイントで投資信託を買い付けたり、株式売買手数料に充てることもできます。また、マネックスポイントをdポイントやAmazonギフトカード、Vポイント、Pontaポイントなどに変換できるのもうれしいところです。

外国株は米国株と中国株の2カ国のみの対応ですが、中国株の個別銘柄の取引が実質無料で取引できるのも他にはない特徴です。

ポイント還元率業界最高水準のマネックス証券に関心のある方は以下のボタンから口座開設してみましょう!

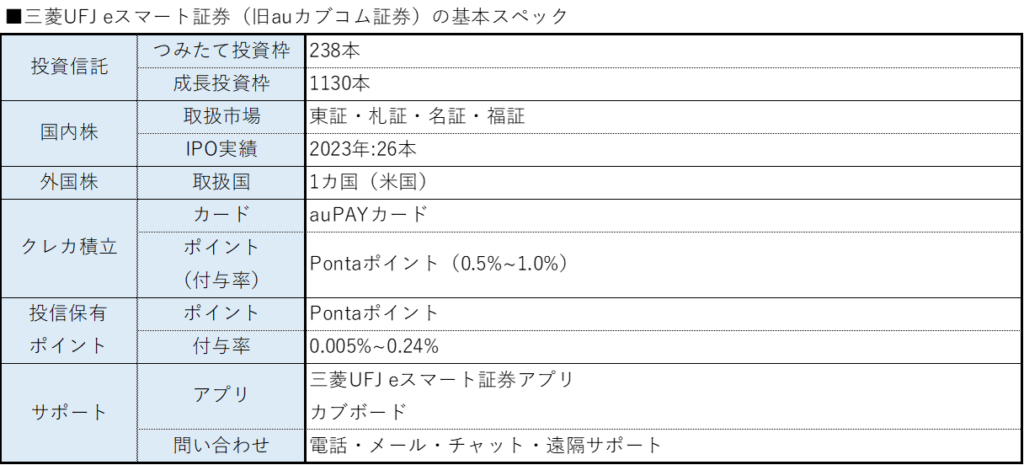

三菱UFJ eスマート証券(旧auカブコム証券)

ポイント

- MUFGグループで信用力が高い

- ポイント投資ができるauマネ活プランでクレカ積立のポイント還元率最大3%

- 初心者にも使いやすいスマホアプリ

三菱UFJ eスマート証券は、三菱UFJフィナンシャル・グループとKDDIが出資してできた証券会社であるため、主要ネット証券No.1の信用格付となっており高い信用力があります。三菱UFJ銀行の100%子会社となり、2025年2月1日から「auカブコム証券」から「三菱UFJ eスマート証券」へ社名変更しました。

クレカ積立は、au PAY カードのレギュラーカード(年会費無料)でポイント還元率が0.5%、ゴールドカード(年会費11,000円)で1.0%の還元率となっています。さらに「auマネ活プラン」に加入し、au PAYゴールドカードを使って新NISA口座でクレカ積立をすると、ポイント還元率が12ヵ月限定で合計最大3.0%にアップ(13ヵ月以降は最大2.0%)。

スマホアプリの「三菱UFJ eスマート証券アプリ」は2023年度のグッドデザイン賞を受賞しています。直観的に操作できる初心者にも使いやすいアプリとなっており、初心者でも迷わずに国内株式、投資信託等の注文ができるでしょう。

auユーザーの方や信用力が高い三菱UFJ eスマート証券関心のある方は以下のボタンから口座開設してみましょう!

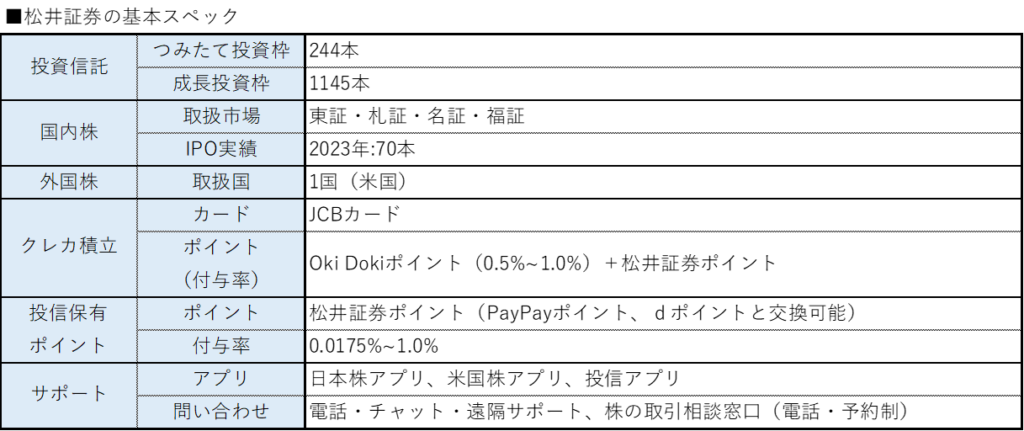

松井証券

ポイント

- 投信保有ポイントの還元率は業界最高水準

- 株の取引相談窓口があるなどサポート体制が充実

- IPOの取扱が比較的多い

松井証券の「最大1%貯まる投信残高ポイントサービス」の業界最高水準の還元率を誇っています。つみたてで人気のeMAXIS Slimシリーズなどのインデックス型も含めた全銘柄が対象となっています。(MMF・ETFを除く)

| 銘柄:eMAXIS Slimシリーズ | 松井証券 | SBI証券 | 楽天証券 | マネックス証券 | 三菱UFJ eスマート証券 |

| 先進国債券インデックス | 0.06% | 0.05% | 0% | 0.03% | 0.005% |

| 新興国株式インデックス | 0.059% | 0.05% | 0% | 0.03% | 0.005% |

| バランス(8資産均等型) | 0.055% | 0.05% | 0% | 0.03% | 0.005% |

| 国内株式(TOPIX) | 0.055% | 0.05% | 0% | 0.03% | 0.005% |

| 国内株式(日経平均) | 0.055% | 0.05% | 0% | 0.03% | 0.005% |

| 先進国株式インデックス | 0.0349% | 0.0349% | 0% | 0.03% | 0.005% |

| 全米株式 | 0.0336% | 0.0336% | 0% | 0.03% | 0.005% |

| 米国株式(S&P500) | 0.0326% | 0.0326% | 0% | 0.03% | 0.005% |

| 全世界株式 | 0.0175% | 0.0175% | 0% | 0.0175% | 0.005% |

| 全世界株式(除く日本) | 0.0175% | 0.0175% | 0% | 0.0175% | 0.00 |

HDI-Japan主催2023年度問合せ窓口格付け(証券業界)で最高評価の「三ツ星」を13年連続獲得しており、サポート体制が充実していることも松井証券の魅力です。特に、ネット証券で唯一「株の取引相談窓口」があり、日本株・米国株の投資相談が無料ででき、株の買い時、売り時、銘柄選びなどの悩みを解決してくれます。

IPOの取扱もネット証券の中ではSBI証券に次ぎ多く、2023年は70本取り扱っていますので、IPOに関心のある方には松井証券は選択肢になるでしょう。

サポート体制が充実している松井証券に関心のある方は以下のボタンから口座開設してみましょう!

NISA口座活用のコツ

「長期・積立・分散」といったポイントをおさえて、NISAを活用することが大切です。

NISAを利用するとはいえ、投資する商品は価格が変動する商品ですので、「長期・積立・分散」投資をすることによって、リスクを抑えながら資産運用ができます。

長期投資

長期投資をすることで、短期的に投資するより安定したリターンが期待できます。

なぜなら、資産価格が一時的に下落しても、長期的にみると上昇する場合があるからです。

さらに、資産が値上がりした場合には投資収益が元本に加わることで、複利効果により高い投資成果が見込まれます。

したがって、NISAを利用する際は長期投資を前提に商品を選ぶことが大切です。

つみたて投資

積立投資をすることで、時間を分散することによりリスクを抑えて運用ができます。

一括で買って値下がりしてしまうと大きく損失が出てしまいます。積立の場合は値下がりしても、少しずつ買っていくため大きな損失が回避できます。

また、投資金額を一定で買い付けしていくため、価格が高いときは数量が少なく、価格が引くときには数量が多く買い付けできます。これにより、長期的に平均買付単価低く抑える効果があります。

というわけで、資産形成する際はつみたて投資は取り入れることをおすすめします。

分散投資

資産、地域、業種などを分散しながら運用することも大切な考え方です。

値動きの異なる複数の資産に分散すると、1つの資産が下落した場合でも、そのほかの資産が上昇していれば、トータルで損失を抑えることができます。

例えば、株式だけでなく、債券やREIT(不動産投信)など資産を分散したり、アメリカだけではなく、日本やインドなど地域を分散したりすることです。

分散を意識して運用することで、大きく失敗せずに運用することができると思います。

NISAを利用する前に知っておきたい注意点

損益通算・繰越控除ができない

損益通算とは、株式や投資信託などの売却益、配当金、分配金にかかる税金(20.315%)を、他で損失を出すことによって相殺し、税金を少なくしたり、かかった税金が戻ってくることです。

繰越控除は、確定申告をすることで、損失を翌年以降3年間繰り越して、利益などと相殺して税金を軽減することです。

NISAで保有している株式や投資信託を売却して、損失が出てもNISAの場合損失はないものとみなされるため、課税口座(特定口座・一般口座)の利益と相殺することはできません。

投信信託の分配金を再投資するときは、課税口座で買い付けになる

再投資とは、投資信託の分配金が支払われた場合に、それを受け取るのではなく、再度その投資信託を買い付けることです。

NISAで買い付けした投資信託から分配金が出て再投資する場合、NISA口座で買い付けるのではなく、課税口座で買い付けることになります。

株式の配当金は証券会社で受け取る方式でないと非課税にならない

NISAで保有の株式からの配当金は、証券会社の口座で受け取る方式(株式数比例配分方式)でないと非課税になりません。

配当金の受け取り方を指定してない場合は、郵送で届いた「配当金領収書」を郵便局や指定金融機関の窓口で受け取る方式(配当金領収書方式)になっているので、変更するには手続きが必要です。

NISA口座の開設の仕方

新たに金融機関で口座を開設する場合は、身分証(マイナンバーカード・運転免許証など)を用意して、金融機関のホームページの「口座開設」のボタンから案内に従って操作をすすめればOKです。

いずれにせよ個人番号の登録は必須なので、マイナンバーカードがあれば本人確認の手続きがスムーズにに進むため用意しておくのがおすすめです。

まとめ

- 資産形成においてNISAは税制優遇のメリットが大きいので積極的に活用しよう

- 投資信託、外国株式の取扱国、対応ポイントの豊富さなどから、SBI証券がおすすめ。

- クレカ積立や投信保有ポイントで自分が普段使っているものを基準にして選ぶのもあり。

- 株式の取引おいて相談を受けたい方は、手厚いサポートがある松井証券もおすすめ。

- NISAは「長期・積立・分散」をおさえて活用しよう。

NISAについてよくある質問

NISA口座は金融機関を変更できるか?

NISA口座の金融機関の変更はできる。

NISA口座を開設した金融機関でNISA口座を廃止する手続きをすると、廃止通知書が届くので、その書類を基に変更したい金融機関でNISA口座の開設手続きができます。

特定口座で買い付けしているものをNISA口座へ移すことはできるか?

特定口座で買い付けしたものは、NISA口座へ移すことはできません。

NISA口座は新たに買い付けするときに選択できる仕組みになっています。特定口座で買ったものを売却して、新たにNISA口座で買い付けすることはできますが、手数料がかかったり、売却した価格で再度買えるとは限らないので注意が必要です。

NISAとiDeCoの違いは何か?

iDeCoは税制優遇がある個人年金制度、NISAは投資を非課税にする制度。

iDeCoは年金制度のため60歳まで引き出せません。iDeCoは積み立てたときは所得控除、運用益は非課税、受け取るときは所得控除か年金控除が受けられます。